Taxa Selic (Sistema

Especial de Liquidação e de Custódia)

Antes de iniciarmos

o discurso sobre o tema central do presente artigo

– a taxa Selic – faz-se necessário entender e analisar o motivo que nos

leva a tecer comentários acerca de referida taxa, pois que não raro se ouve

dizer nos noticiários e telejornais que o Copom se reuniu

para estabelecer o percentual da taxa Selic para o mês, sendo esta uma das

decisões mais aguardadas do Governo para a Economia.

Mas por que será que

a taxa Selic tem tanta força na Economia,

e qual o motivo de ser tão esperada a fixação desta taxa no campo econômico, ou

mesmo por que será que tal taxa é um referencial para toda a Economia do país,

como ela consegue regular as finanças do país inteiro? Responder a essas

perguntas é o objetivo do presente artigo, que se prestará a num primeiro

momento entender os aspectos definidores de tal taxa, e após demonstrar sua

influência para o mercado financeiro.

Sendo assim,

passemos à análise de tais pontos.

Aspectos definidores da taxa Selic

Para iniciarmos a

explicação acerca dos aspectos definidores da taxa Selic, vale destacar

qual seja o conceito formulado pelo Banco Central do Brasil sobre referida

taxa, uma vez que é este órgão quem define por meio do Comitê de

Política Monetária a meta Selic mensal, para que, então, a partir deste

conceito tecermos comentários acerca dos aspectos definidores da taxa Selic.

Conceitua o Banco

Central, com nossos destaques:

A taxa Selic “É a

taxa apurada no Selic, obtida mediante o cálculo da taxa média ponderada e

ajustada das operações de financiamento por um dia, lastreadas em títulos

públicos federais e cursadas no referido sistema ou em câmaras de compensação e

liquidação de ativos, na forma de operações compromissadas. Esclarecemos

que, neste caso, as operações compromissadas são operações de venda de títulos

com compromisso de recompra assumido pelo vendedor, concomitante com

compromisso de revenda assumido pelo comprador, para liquidação no dia útil

seguinte. Ressaltamos, ainda, que estão aptas a realizar operações

compromissadas, por um dia útil, fundamentalmente as instituições financeiras

habilitadas, tais como bancos, caixas econômicas, sociedades corretoras de

títulos e valores mobiliários e sociedades distribuidoras de títulos e valores

mobiliários”.

Estabelecido o

conceito primário da taxa Selic divulgado pelo Banco Central do Brasil,

passemos aos comentários pertinentes. Num primeiro momento, diz-se que a taxa

Selic é um índice, que é obtido por meio de uma média ponderada, sendo

este índice uma referência para a Economia, ou seja, com a fixação deste índice

temos a taxa referencial para a política monetária, que serve de base para as

demais taxas de juros da economia. É obtido pela seguinte fórmula1:

Lj: fator diário

correspondente à taxa da j-ésima operação;

Vj: valor financeiro correspondente à taxa da j-ésima operação;

n: número de operações que compõem a amostra.

Vj: valor financeiro correspondente à taxa da j-ésima operação;

n: número de operações que compõem a amostra.

Num segundo momento,

verifica-se que a formulação deste índice é manejada diariamente, por meio

de operações compromissadas, o que se denomina de overnight.

De modo simples, a

taxa Selic serve de taxa de juros de pagamento da dívida do Governo

representada pelos títulos públicos, que são adquiridas diariamente especialmente

pelas instituições financeiras (overnight), ou seja, com a emissão de títulos

públicos, o Governo se compromete a pagar, a título de juros, aos adquirentes

destes, a taxa diária do Sistema Especial de Liquidação e Custódia. Sendo

assim, a taxa Selic tem lastro nos títulos públicos e é modificada diariamente,

por meio dessas operações de financiamento.

Em outros termos,

também é possível dizer que a taxa Selic é usada para operações de

curtíssimo prazo entre os bancos, que ao tomarem recursos emprestados de outros

bancos por um dia, oferecem títulos públicos como garantia, a fim de reduzir

risco e juros na transação.

Assim, como o risco

final da transação é do Governo, pois seus títulos servem de lastro para a

operação e o prazo é o de apenas um dia (prazo mais curto possível), esta taxa

acaba servindo de referência para todas as demais taxas de juros da economia.

No entanto,

ressalta-se que muito embora a taxa Selic modifica-se diariamente de acordo com

a overnigth, deve a mesma permear a meta Selic, que é estabelecida

mensalmente pelo Comitê de Política Monetária do Banco Central, dela não

se distanciando substancialmente.

Destarte, do que

restou exposto, conclui-se que a taxa Selic é a taxa de financiamento no

mercado interbancário para operações de um dia, ou overnight, que possuem

lastro em títulos públicos federais, títulos estes que são listados e

negociados no Sistema Especial de Liquidação e Custódia, ou Selic.

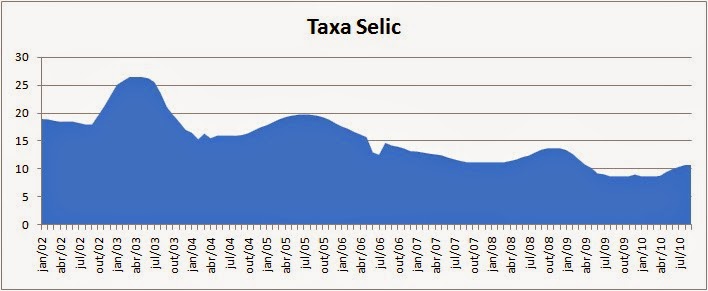

Finalmente, findando

esta primeira etapa de conceituação da taxa Selic, demonstramos por meio do

quadro abaixo, a evolução histórica da taxa Selic desde janeiro de 2002 a

setembro de 2010:

A taxa Selic e sua influência na Economia

Passada a primeira

fase de nosso trabalho, e entendido quais os aspectos definidores da taxa

Selic, faz-se necessário discorrer acerca de sua importância para a Ecomomia,

respondendo às questões sobre como que referida taxa tem o poder de regular as

finanças do país inteiro.

Em termos simpes, a

taxa básica de juros é o instrumento utilizado pelo Banco Central para manter a

inflação sob controle.

Isto porque quando a

taxa básica de juros Selic é bastante reduzida, os investimentos em

aquisição de títulos públicos, que lastreiam a Selic, tornam-se menos atrativos

à população, o que faz com que a população tenha maiores sobras de dinheiro,

tendo maior acesso ao crédito, aos investimentos em produção e ao consumo.

Com o maior consumo

e aumento da demanda, os preços tendem a subir, encadeando o processo

inflacionário da moeda (Para melhor entender essa sistemática, recomendamos ao

leitor ler artigo de nossa lavra, publicado no Info Escola sob o título “A problemática da taxa de juros”).

Por outro lado,

quando a taxa Selic é aumentada, o que se faz mais atrativo é a aquisição

de títulos públicos, pois o Governo pagará mais para a população que adquire

tais títulos, ou seja, com o aumento da taxa Selic, o dinheiro tende a ser

retido nessas espécies de aplicação, fazendo com que não haja recursos

disponíveis no mercado para o consumo e investimentos em produção, por exemplo.

Sendo assim, a

população consumirá menos e os investimentos em produção também serão menores,

a economia irá desacelerar e os preços serão reduzidos, podendo ocorrer o

fenômeno inverso ao da inflação.

É por esse motivo

que os empresários pedem corte nas taxas, pois assim será possível viabilizar

investimentos, sendo também por esse motivo que as Bolsas sobem, pois que

reduções da taxa de juros também viabilizam a migração de recursos da renda

fixa para a renda variável.

Portanto, do que

restou exposto, possível concluir que o principal instrumento que têm em mãos

as autoridades financeiras é a taxa de juros básica da Economia (taxa Selic),

haja vista que ao alterá-la, o Banco Central é capaz de aquecer ou desaquecer a

economia e influenciar nos principais indicadores de crescimento do país.

Bibliografia:

1.Livros:

ROSSETI, José Paschoal. Introdução à Economia. Atlas,1980.

BARROS, Benedicto Ferri de. Mercado de Capitais e ABC de Investimentos. Atlas, 1970.

BETING, Joelmir. Os fatos e as versões da Economia. Na prática a teoria é outra.

1.Livros:

ROSSETI, José Paschoal. Introdução à Economia. Atlas,1980.

BARROS, Benedicto Ferri de. Mercado de Capitais e ABC de Investimentos. Atlas, 1970.

BETING, Joelmir. Os fatos e as versões da Economia. Na prática a teoria é outra.

Taxa Selic

O que é taxa Selic, como é definida, para que serve, sua relação com

consumo, inflação e câmbio, definição, taxa básica de juros, histórico

Taxa Selic: a menor taxa de juros da economia brasileira

O que é -

definição

A Taxa Selic é

também conhecida como taxa básica de juros da economia brasileira. É a segunda

menor taxa de juros da economia brasileira (a menor é a TJLP) e serve de

referência para a economia brasileira. Ela é usada nos empréstimos feitos entre

os bancos e também nas aplicações feitas por estas instituições bancárias em

títulos públicos federais.

Como é

definida

A Selic é definida a

cada 45 dias pelo COPOM (Comitê de Política Monetária do Banco Central do

Brasil).

Para que serve

Para definir o piso

dos juros no país. É a partir da Selic que os bancos definem a remuneração de

algumas aplicações financeiras feitas pelos clientes. A Selic também é usada

como referência de juros para empréstimos e financiamentos. Vale ressaltar que

a Taxa Selic não é a utilizada para empréstimos e financiamentos na ponta final

(pessoas físicas e empresas). Os bancos tomam dinheiro emprestado pela Taxa

Selic, porém ao emprestar para seus clientes a taxa de juros bancários é muito maior.

Isto ocorre, pois os bancos embutem seu lucro, custos operacionais e riscos de

não obter de volta o valor emprestado.

A Selic e a inflação

A Taxa Selic é um

importante instrumento usado pelo Banco Central para controlar a inflação.

Quando está alta, ela favorece a queda da inflação, pois desestimula o consumo,

já que os juros cobrados nos financiamentos, empréstimos e cartões de crédito

ficam mais altos. Por outro lado, quando está baixa, ela favorece o consumo,

pois tomar dinheiro emprestado ou fazer financiamentos fica mais barato, já que

os juros cobrados nestas operações ficam menores.

A Selic e o câmbio

Quando a Taxa Selic

está muito alta, o valor do dólar tende a diminuir no país. Isso ocorre, pois

muitos investidores externos fazem aplicações no Brasil atreladas aos juros.

Entrando e circulando mais dólares na economia brasileira, esta moeda se

desvaloriza, enquanto o real ganha força.

A Selic e o consumo

Como a alta da Selic

encarece os financiamentos e aumenta os juros cobrados em cartões de crédito,

fica mais caro comprar de forma parcelada. Logo, a Selic alta desestimula o

consumo, reduzindo a venda de mercadorias e serviços. As empresas brasileiras e

os consumidores acabam sendo prejudicados com este fator.

A Selic e a poupança

Quanto maior a taxa

Selic, maior é o rendimento da poupança, pois esta taxa de juros é usada na

definição deste tipo de aplicação financeira. A poupança, pelas regras atuais,

garante rendimento de 70% da Taxa Selic mais a TR.

A Selic e a Bolsa de

Valores

Um cenário econômico

com a Taxa Selic alta não é favorável para a Bolsa de Valores. Isso

ocorre, pois com a queda no consumo, cai também a produção e o lucro das

empresas que possuem ações na Bolsa. Neste cenário, muitos investidores

preferem fazer aplicações financeiras em produtos atrelados a juros (fundos de

renda fixa, por exemplo), deixando de investir em ações onde o risco é maior.

Taxa Selic atual

No dia 04/03/2015 o

COPOM aumentou a Taxa Selic em 0,5%, chegando a 12,75% ao ano. De acordo com

economistas, a alta está relacionada com os esforços do Banco Central em

reduzir e controlar a inflação, para que em 2015 ela possa ficar dentro da meta

estabelecida.

Você sabia?

- A maior taxa Selic

que o Brasil já teve, desde 1996, foi de 45% entre 05/03/1999 e 24/03/1999.

- A menor taxa de

juros da economia brasileira é a TJLP (Taxa de Juros de Longo Prazo).

Atualmente (março de 2015) ela está em 5,5% ao ano. Definida pelo Banco Central

do Brasil e divulgada trimestralmente, esta taxa é usada, principalmente, nos

empréstimos feito pelo BNDES ao setor produtivo.

Histórico da Taxa

Selic nos últimos meses

|

Período de

Vigência

|

% ao ano

|

|

05/03/2015

|

12,75

|

|

22/01/2015 -

04/03/2015

|

12,25

|

|

04/12/2014 -

21/01/2015

|

11,75

|

|

30/10/2014

- 03/12/2014

|

11,25

|

|

04/09/2014 -

29/10/2014

|

11,00

|

|

17/07/2014 -

03/09/2014

|

11,00

|

|

29/05/2014 -

16/07/2014

|

11,00

|

|

03/04/2014 -

28/05/2014

|

11,00

|

|

27/02/2014

- 02/04/2014

|

10,75

|

|

16/01/2014 - 26/02/2014

|

10,50

|

|

28/11/2013 -

15/01/2014

|

10,00

|

|

10/10/2013

- 27/11/2013

|

9,50

|

|

29/08/2013 -

09/10/2013

|

9,00

|

|

11/07/2013 -

28/08/2013

|

8,50

|

|

30/05/2013

- 10/07/2013

|

8,00

|

|

18/04/2013 -

29/05/2013

|

7,50

|

|

07/03/2013 -

17/04/2013

|

7,25

|

|

17/01/2013 -

06/03/2013

|

7,25

|

|

29/11/2012 -

16/01/2013

|

7,25

|

|

11/10/2012 -

28/11/2012

|

7,25

|

|

30/08/2012 -

10/10/2012

|

7,50

|

|

12/07/2012 -

29/08/2012

|

8,00

|

|

31/05/2012 -

11/07/2012

|

8,50

|

|

19/04/2012 -

30/05/2012

|

9,00

|

|

08/03/2012 -

18/04/2012

|

9,75

|

|

19/01/2012 -

07/03/2012

|

10,50

|

|

01/12/2011 -

18/01/2012

|

11,00

|

|

20/10/2011 -

30/11/2011

|

11,50

|

|

01/09/2011 -

19/10/2011

|

12,00

|

|

21/07/2011 -

31/08/2011

|

12,50

|

|

09/06/2011 -

20/07/2011

|

12,25

|

|

21/04/2011 -

08/06/2011

|

12,00

|

|

03/03/2011 -

20/04/2011

|

11,75

|

|

20/01/2011 -

02/03/2011

|

11,25

|

|

09/12/2010 -

19/01/2011

|

10,75

|

|

21/10/2010 -

08/12/2010

|

10,75

|

|

02/09/2010 -

20/10/2010

|

10,75

|

|

22/07/2010 -

01/09/2010

|

10,75

|

|

10/06/2010 -

21/07/2010

|

10,25

|

|

Fonte: Banco Central do Brasil

|

Nenhum comentário:

Postar um comentário